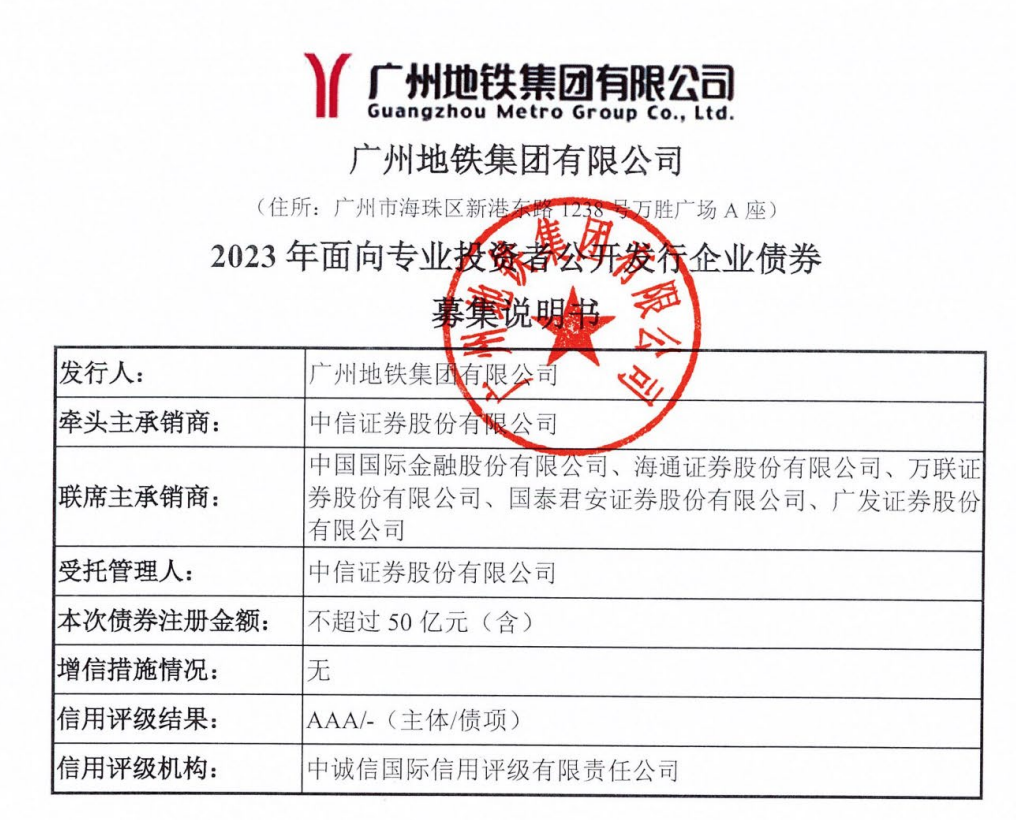

债券品种为小公募,申报规模50亿元,承销商/管理人为中信证券股份有限公司、中国国际金融股份有限公司、海通证券股份有限公司、万联证券股份有限公司、国泰君安证券股份有限公司、广发证券股份有限公司。

募集说明书显示,本次债券拟分期发行,其中25亿元拟用于轨道交通工程等领域符合国家产业政策的项目,25亿元拟用于补充营运资金。

广州地铁集团有限公司成立于1992年11月21日,注册资本5,842,539.6737万元,截至募集说明书签署日,广州市人民政府对发行人的持股比例和表决权比例均为100%,为公司控股股东。

发行人的主营业务可分为地铁建设和经营两大类,采用事业部制和设立子公司等方式进行业务开展。

最近三年及一期,发行人营业收入分别为1,289,124.08万元、1,345,937.69万元、1,228,527.17万元和739,119.85万元,主要由地铁运营收入、物业开发收入、资源经营业务收入、行业对外服务收入和其他业务收入构成。

最近三年及一期,发行人的物业开发收入分别为307,072.88万元、241,520.39万元、175,259.32万元和198,878.35万元。

9月24日,交通运输部运输服务司车辆管理处处长刘明君在2024醇氢电动汽车发展论坛上表示,在各方努力下,新能源城市公交车的发展取得了显著成效。截至去年年底,全国城市公交汽电车运行线路约8万条,线路长度173.4万公里,公交专用道突破2万公里,运营车辆68.2万辆。其中新能源城市公交数量达55.4万辆,占比81.2%。