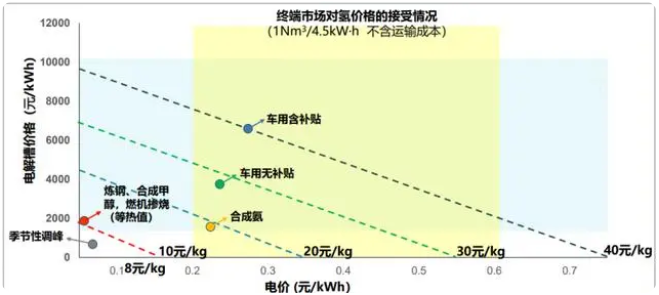

由于不同场景对于氢气成本的容忍度不一样,氢气应用速度也将不一样。

氢能在2C和2B端应用如同锂电池在电动车和储能领域的应用。2C整车端当电池价格下降到一定水平,购置成本可以与同价格带燃油车打平,产品力有优势,新能源车得以普及。2C储能领域,当风光+锂电的度电成本与当地上网电价接近时候,储能领域也将迎来快速增长。而氢气下游同样由于应用场景不同,每个场景对于成本的要求也不同:

合成氨,甲醇等领域:工业上过去使用灰氢/蓝氢,成本较低,对绿氢替代成本要求更加苛刻。

商用车领域:成本对标柴油车TCO(全生命周期成本),对氢气价格容忍度较高。

炼钢领域:由于我国富煤贫油少气的特性,过去主要采取焦煤炼钢,而海外多采用天然气炼钢,故氢气冶钢不仅对氢气的成本要求很高,在对于现有炼钢技术替代上,额外投资成本也需要考量在内。

储能领域:氢气主要应用于长时储能调节,但是电-氢-电的模式转换效率较电-电池-电更低,所以需要根据具体的应用场景进行调整,如采用SOFC热电联供可提高能量利用效率至90%+。

终端市场对氢价接受不同

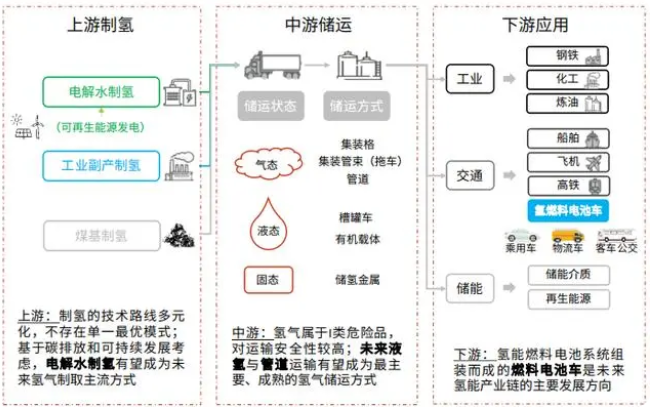

制氢加氢供需空间错配,影响不同应用场景氢气源。考虑到下游应用场景的不同,其对于氢气价格的容忍度不同,不同场景氢气来源也具有一定的差异性。

合成氨、合成甲醇、冶金、储能等领域:下游应用较为集中,现阶段适合采用电解槽制氢,适配风光资源较好,发电成本较低的三北地区。

交通领域:下游车端应用较为分散,在低电价的西北地区,以及高电价的沿海城市都有运营。现阶段燃料电池车保有量较少,当地不同来源氢气皆可满足需求,电价较低地区采用电解槽制氢;而电价较高地区,多使用工业副产氢提纯。同时在部分钢铁、化工园区,由于环保要求对开工率的限制,采用燃料电池车开工率更高,即使现在燃料电池车较贵,不依赖补贴亦可打通商业模式。

氢能全产业链条图

特别推荐: 国际氢能与燃料电池展现场参观报名

数据显示,2024年9月,我国7米以上大中型新能源客车共销售4584辆,环比(3010辆)增长52.29%,同比(3493辆)增长31.93%;1-9月,累计销售23695辆,同比(22688辆)增长4.44%,较1-8月累计(下降0.44%)增长近5个百分点,累计增幅由负转正。9月份我国新能源客车市场发展势头强劲。 9月:远程/中车进三甲 欧辉/金龙/中通晋级 七家企业销量“双增” 由上表可见,在7米以上新能源客车销量排名上,今年9月,宇通客车(600066.SH)销量为1102辆,拿下新能源客车市场销冠,并成为唯一一家单月销量破千的品牌;排名跃升第二的远程商用车,销量为615辆,并于7月后再一次进入销量前十;排名第三的中车电动,销量为599辆,较上月排名上升两位。其余企业中,福田(600166.SH)欧辉、厦门金龙和中通客车(000957.SZ)排名较上月分别提升一位。 在7米以上新能源客车销量表现上,今年9月,前十企业中有7家企业实现了环比与同比“双增”,即宇通客车、远程商用车、中车电动、上海申沃、福田欧辉、厦门金龙和中通客车。其中,中车电动销量同比增长470.48%,领涨行业;福田欧辉和厦门金龙也实现销量同比翻倍增长;宇通客车销量同比增长也接近8成。而远程商用车、中车电动、福田欧辉、厦门金龙和中通客车等企业实现...